Pajak penghasilan dihitung dengan menggunakan dua metode yaitu metode akrual dan metode tunai.

Berdasarkan metode akrual, pendapatan diakui pada periode pelaporan (pajak) di mana pendapatan tersebut terjadi, terlepas dari penerimaan aktual dana, properti lain (pekerjaan, jasa) dan (atau) hak milik. Atas penghasilan yang berkaitan dengan beberapa masa pelaporan (pajak), dan apabila hubungan antara penghasilan dan beban tidak dapat ditentukan dengan jelas atau ditentukan secara tidak langsung, penghasilan itu dibagikan oleh Wajib Pajak secara mandiri, dengan memperhatikan prinsip pengakuan penghasilan dan beban yang seragam. Untuk industri dengan siklus teknologi yang panjang (lebih dari satu masa pajak), jika ketentuan kontrak yang dibuat tidak mengatur penyerahan pekerjaan (jasa) secara bertahap, pendapatan dari penjualan pekerjaan (jasa) tersebut didistribusikan secara mandiri di sesuai dengan prinsip pembentukan biaya untuk pekerjaan (jasa) tertentu . Untuk pendapatan dari penjualan, tanggal penerimaan pendapatan adalah tanggal penjualan barang (pekerjaan, jasa, hak milik), ditentukan sesuai dengan paragraf 1 Pasal 39 Kode Pajak Federasi Rusia, terlepas dari penerimaan sebenarnya dana untuk membayar mereka. Apabila barang (pekerjaan, jasa) dijual berdasarkan perjanjian komisi (perjanjian keagenan) oleh wajib pajak yang berkomitmen (prinsipal), tanggal diterimanya penghasilan dari penjualan tersebut adalah tanggal penjualan barang (hak milik) milik yang berkomitmen. (prinsipal), ditunjukkan dalam pemberitahuan agen komisi (agen) tentang penjualan dan (atau) dalam laporan agen komisi (agen).

Pajak penghasilan ditentukan sebagai tarif dikalikan dengan dasar pengenaan pajak.

Besarnya pajak pada akhir masa pajak ditentukan oleh Wajib Pajak secara mandiri. Pada setiap akhir masa pelaporan (pajak), Wajib Pajak menghitung besarnya uang muka triwulanan berdasarkan tarif pajak dan sebenarnya laba kena pajak yang diterima, dihitung secara akrual sejak awal masa pajak sampai dengan akhir masa pajak. triwulan pertama, setengah tahun, sembilan bulan, dan satu tahun.

Tarif pajak ditetapkan sebesar 20 persen, dengan:

- - jumlah pajak yang dihitung dengan tarif pajak 2% dikreditkan ke anggaran federal;

- - jumlah pajak yang dihitung dengan tarif pajak 18% dikreditkan ke anggaran entitas konstituen Federasi Rusia.

Masa pajak untuk pajak adalah tahun takwim. Masa pelaporan pajak adalah triwulan pertama, setengah tahun, dan sembilan bulan dalam satu tahun takwim. Pada saat yang sama, jumlah pembayaran di muka triwulanan ditentukan dengan mempertimbangkan jumlah pembayaran di muka yang masih harus dibayar sebelumnya. Selama masa pelaporan (triwulan), pembayaran uang muka dilakukan dengan angsuran yang sama sebesar sepertiga dari jumlah uang muka triwulanan yang sebenarnya dibayarkan untuk triwulan sebelum triwulan dilakukannya pembayaran uang muka bulanan.

Wajib Pajak berhak beralih menghitung uang muka bulanan berdasarkan keuntungan sebenarnya yang diterima untuk dihitung. Dalam hal ini besarnya uang muka dihitung oleh Wajib Pajak berdasarkan tarif pajak dan keuntungan sebenarnya yang diterima, dihitung berdasarkan akrual dari awal masa pajak sampai dengan awal bulan yang bersangkutan.

Jumlah uang muka yang harus dibayar ke anggaran ditentukan dengan mempertimbangkan jumlah uang muka yang masih harus dibayar sebelumnya. Wajib Pajak berhak untuk beralih membayar uang muka bulanan berdasarkan keuntungan sebenarnya dengan memberitahukan kepada otoritas pajak selambat-lambatnya tanggal 31 Desember tahun sebelum periode terjadinya peralihan ke sistem pembayaran di muka ini. Sementara itu, sistem pembayaran tidak dapat diubah oleh Wajib Pajak pada akhir masa pajak.

Organisasi yang pendapatan penjualannya selama empat kuartal sebelumnya tidak melebihi rata-rata 3.000.000 rubel untuk setiap kuartal, serta organisasi anggaran, organisasi asing yang beroperasi di Federasi Rusia melalui kantor perwakilan permanen, hanya membayar pembayaran di muka triwulanan berdasarkan hasil periode pelaporan.

Wajib Pajak, terlepas dari apakah mereka mempunyai kewajiban untuk membayar pajak dan (atau) pembayaran pajak di muka, kekhususan penghitungan dan pembayaran pajak, wajib menyampaikan Surat Pemberitahuan yang sesuai pada setiap akhir pelaporan dan masa pajak kepada fiskus. di lokasinya dan lokasi masing-masing divisi yang terpisah.

Wajib Pajak menyampaikan Surat Pemberitahuan (penghitungan pajak) paling lambat 30 hari sejak akhir periode pelaporan yang bersangkutan.

Surat Pemberitahuan (penghitungan pajak) berdasarkan hasil masa pajak disampaikan oleh Wajib Pajak paling lambat tanggal 31 Maret tahun berikutnya setelah masa pajak berakhir. Suatu organisasi yang mencakup suatu subdivisi tersendiri, pada setiap akhir masa pelaporan dan pajak, menyampaikan kepada fiskus di lokasinya suatu Surat Pemberitahuan Pajak untuk organisasi secara keseluruhan dengan pembagian di antara subdivisi-divisi yang terpisah.

Pajak yang terutang setelah berakhirnya Masa Pajak dibayar paling lambat pada batas waktu yang ditetapkan untuk penyampaian Surat Pemberitahuan untuk Masa Pajak yang bersangkutan, yaitu paling lambat tanggal 31 Maret tahun berikutnya setelah Masa Pajak berakhir.

Pembayaran uang muka triwulanan dibayarkan selambat-lambatnya pada batas waktu yang ditetapkan untuk penyampaian SPT untuk periode pelaporan yang bersangkutan, yaitu selambat-lambatnya 30 hari sejak berakhirnya periode pelaporan.

Pembayaran uang muka bulanan yang jatuh tempo pada periode pelaporan dibayarkan selambat-lambatnya pada tanggal 28 setiap bulan pada periode pelaporan tersebut.

Wajib Pajak yang menghitung uang muka bulanan berdasarkan keuntungan sebenarnya yang diterima, melakukan pembayaran uang muka paling lambat pada tanggal 28 bulan berikutnya setelah bulan laporan.

Jadi, pajak penghasilan adalah salah satu pajak terpenting dalam sistem perpajakan Federasi Rusia dan berfungsi sebagai alat untuk redistribusi pendapatan nasional. Ini adalah pajak langsung dan jumlah akhirnya bergantung sepenuhnya pada hasil keuangan akhir. Pembayar pajak penghasilan adalah organisasi Rusia dan organisasi asing yang beroperasi di Federasi Rusia melalui kantor perwakilan tetap dan (atau) menerima pendapatan dari sumber di Rusia. Objek pajak penghasilan adalah laba, yang meliputi penghasilan yang diterima dikurangi jumlah biaya yang dikeluarkan.

Dapat dikatakan bahwa pajak penghasilan merupakan kategori ekonomi yang sangat kompleks, yang tertuang dalam undang-undang. Pendapatan dari pajak penghasilan menempati salah satu posisi terdepan dalam pendapatan anggaran dan pengaturannya memiliki kepentingan nasional, baik bagi negara maupun bagi pembayar pajak - perusahaan dan organisasi.

Topik: Organisasi dan metodologi pelaksanaan pemeriksaan pajak atas pajak penghasilan badan

Jenis: Kursus | Ukuran: 35.33K | Unduhan: 193 | Ditambahkan pada 24/01/13 pukul 18:33 | Peringkat: +3 | Lebih Banyak Kursus

Universitas: VZFEI

Tahun dan kota: Ufa 2012

Pendahuluan 2

Bab I. Ciri-ciri Umum Pajak Penghasilan Badan 4

1.1 Pembayar pajak penghasilan 4

1.2 Objek pajak 7

Bab II. Organisasi dan metodologi pelaksanaan pemeriksaan pajak 15

2.1 Pemeriksaan pajak meja 15

2.2 Pemeriksaan pajak di tempat 23

Kesimpulan 27

Daftar literatur bekas 29

Perkenalan.

Perkembangan hubungan pasar di Rusia, krisis keuangan global, penurunan tajam pendapatan pemerintah dan defisit anggaran federal berkontribusi pada pembentukan pandangan baru tentang hubungan antara pemerintah dan bisnis, masalah perencanaan pajak, akuntansi dan pengendalian. Reformasi dan transformasi lembaga dan mekanisme keuangan, hukum, penegakan hukum disertai dengan konvergensi kepentingan perusahaan, pemantauan indikator keuangan dan analisis hasil ekonomi perusahaan sehubungan dengan tugas nasional, termasuk dalam bentuk pembayaran pajak.

Dalam kondisi saat ini, kegiatan untuk memodernisasi perekonomian Rusia dan memastikan tingkat pendapatan yang diperlukan untuk sistem anggaran Federasi Rusia terjadi bersamaan dengan pembebanan tanggung jawab yang tinggi kepada pengusaha dalam memenuhi kewajiban membayar pajak. Dalam pesan anggaran Presiden Federasi Rusia tanggal 25 Mei 2009. “Tentang kebijakan anggaran tahun 2010-2012” D.A. Medvedev mencatat: “Kita harus memahami dengan jelas bahwa penghindaran pajak yang disengaja tidak lebih dari merampas sumber daya masyarakat yang sangat diperlukan dalam kondisi modern. Oleh karena itu, tindakan seperti itu harus diberantas dengan tegas.”

Hal ini, pada gilirannya, memerlukan kepatuhan tanpa syarat terhadap undang-undang perpajakan.

Pengendalian pajak adalah fungsi yang kompleks dan memakan waktu yang melibatkan pemeriksaan kepatuhan terhadap peraturan perundang-undangan tentang pajak dan biaya, pemeriksaan yang cermat terhadap kebenaran perhitungan, kelengkapan dan ketepatan waktu pembayaran pajak dan biaya, serta pemantauan pelaksanaan pelanggaran yang teridentifikasi.

Sejak 1 Januari 2002 Prosedur pembayaran pajak penghasilan ditentukan oleh norma Bab 25 Kode Pajak Federasi Rusia. Pengendalian atas kebenaran penghitungan, ketepatan waktu dan kelengkapan pembayaran pajak penghasilan oleh Wajib Pajak dilakukan oleh fiskus pada saat melakukan pemeriksaan desk dan dokumenter.

Akuntansi perpajakan dilaksanakan dalam rangka menghasilkan informasi yang lengkap dan terpercaya mengenai tata cara akuntansi keperluan perpajakan atas transaksi usaha yang dilakukan Wajib Pajak selama masa pelaporan, serta memberikan informasi kepada pemakai internal dan eksternal untuk memantau kebenaran penghitungan. dan transfer pajak penghasilan tepat waktu ke anggaran.

Dalam hal ini, kekhasan pemeriksaan pajak penghasilan adalah untuk menetapkan keandalan data akuntansi dan kebenaran pencatatannya dalam akuntansi perpajakan untuk keperluan penetapan pajak penghasilan.

Tujuan penulisan makalah adalah untuk mempelajari secara rinci unsur-unsur perpajakan pajak penghasilan badan, kebenaran penentuan pendapatan dan pengeluaran suatu organisasi, perhitungan dasar pengenaan pajak, penerapan tarif pajak yang benar, tata cara pembuatannya. perhitungan dan waktu pembayaran pajak ini.

Tugas-tugas berikut akan berkontribusi untuk mencapai tujuan ini:

- mempelajari literatur pendidikan khusus;

- mempelajari Kode Pajak Federasi Rusia;

- penggunaan sistem akuntansi dan hukum Consultant-Plus;

- penggunaan majalah dan sumber daya Internet untuk mempelajari masalah perpajakan atas pajak penghasilan badan.

Daftar literatur bekas:

- Romanov A.N. Organisasi dan metode pemeriksaan pajak: Buku Ajar. uang saku. M.: Buku Ajar Universitas, 2009. -288s

- Kuzmenko V.V. Organisasi dan metode pemeriksaan pajak. Buku pelajaran uang saku. M.: Buku teks universitas. INFRA - M.2012.-186p.

- Levkevich M.M. Usaha kecil: akuntansi dan perpajakan.

- Bayanduryan G.L. Pajak dan biaya federal. Buku pelajaran uang saku. M.: Master: NIC INFRA-M., 2012 - 240 hal.

- Nesterov G.G., Terzidi A.V. akuntansi pajak. Buku pelajaran. - M.: Reed Group, 2011. - 304 hal.

- Anashkin A.K. Tindakan pencegahan keamanan untuk pemeriksaan pajak. Panduan praktis. - M.: TSENTRKATALOG, 2008. -352 hal.

|

Pos pemeriksaan verifikasi |

||||||

|

Laba periode pelaporan |

Manfaat pajak penghasilan |

Penghasilan kena pajak |

||||

|

Tujuan audit |

Memeriksa keandalan perhitungan yang dilakukan untuk menentukan hasil keuangan |

Memeriksa kebenaran dan kelengkapan perhitungan indikator-indikator yang termasuk dalam dasar pengenaan pajak |

Memeriksa kebenaran penghitungan pajak untuk jenis kegiatan lain dan tata cara pemindahannya |

Memeriksa keakuratan akrual kontribusi dana dan kelengkapan posting ke akun akuntansi yang relevan |

Memeriksa keandalan manfaat perusahaan berdasarkan kategori |

Memeriksa kebenaran dan keandalan jumlah laba kena pajak, realitas penghitungan pajak penghasilan dan kelengkapan transfernya ke anggaran |

|

Basis informasi |

F. No. 2, laporan hasil keuangan |

F. No.2, laporan hasil keuangan, transaksi bisnis pada rekening 90, 91, 84, 99, dst. |

Dokumen konstituen dan piagam perusahaan dalam hal jenis kegiatan yang diizinkan oleh undang-undang; jurnal biaya berdasarkan jenis kegiatan |

Dokumen konstituen dan piagam perusahaan, perkiraan pembentukan tujuan penggunaan dana |

Peraturan perpajakan dalam hal manfaat yang diberikan; Lampiran No. 8 “Penghitungan pajak atas laba sebenarnya” |

Ditentukan dengan cara yang berbeda berdasarkan “Perhitungan pajak atas laba aktual”, dokumen pembayaran untuk pembayaran di muka, Buku Besar |

|

Area audit |

Organisasi dan hukum, analisis keuangan, konfirmasi pajak |

konfirmasi pajak |

pajak |

pajak |

pajak |

pajak |

Akhir tabel. 15.2

|

Komponen metodologi audit |

Pos pemeriksaan verifikasi |

|||||

|

Laba periode pelaporan |

Laba periode pelaporan, disesuaikan dengan tujuan perpajakan |

Laba dan penghasilan dikenakan pajak yang berbeda dengan laba periode pelaporan |

Kontribusi untuk cadangan dan dana lainnya |

Manfaat pajak penghasilan |

Penghasilan kena pajak |

|

|

Teknik dan prosedur |

Perbandingan, perbandingan |

Pelacakan |

Penelitian dokumenter, peraturan hukum, perhitungan, perbandingan, perbandingan |

Penelitian dokumenter, peraturan hukum, perhitungan, perbandingan, perbandingan |

Peraturan hukum, perhitungan, perbandingan, perbandingan |

Peraturan hukum, perhitungan, perbandingan |

|

Kemungkinan pelanggaran |

Menyembunyikan sebagian keuntungan |

Meremehkan keuntungan, menyembunyikan jenis pendapatan tertentu, termasuk pengeluaran yang tidak wajar dalam biaya produksi |

Penyembunyian keuntungan yang diterima dari kegiatan lain |

Kurangnya entri dalam register akuntansi tentang pembentukan dana tersebut, atau dialokasikan ke akun lain |

Kurangnya dokumen pendukung untuk perpajakan preferensial |

Menyembunyikan sebagian laba kena pajak |

Praktik melakukan audit atas uraian tersebut menunjukkan bahwa dokumen dengan kualitas yang baik tidak dibuat dan sering kali keputusan penghapusan dibuat oleh kepala akuntan dan pimpinan perusahaan, sementara dilakukan penyelidikan atas alasan pembentukannya. utang-utang tersebut tidak dilakukan, utang-utang badan usaha tidak ditegaskan dengan tindakan perdamaian, dan pemeriksaan mendalam terhadap penghapusan utang-utang tersebut terkadang mengungkap kasus-kasus penyalahgunaan dan terkadang pencurian MC, baik oleh pejabat perorangan maupun kelompok. orang. Seringkali, denda yang dibayarkan yang tidak terkait dengan kontrak bisnis atau dikenakan pada pejabat tertentu dikaitkan dengan hasil keuangan organisasi, dan bukan pada sisa keuntungan yang dimiliki perusahaan atau pelakunya. Ketika menghapuskan kerugian akibat bencana alam atau kasus ekstrim lainnya, inventarisasi harta benda yang rusak tidak dilakukan, dan kerugian dihapuskan sesuai dengan tindakan yang ditetapkan, dan, sebagai suatu peraturan, untuk penghapusan tersebut, dokumen dari otoritas lokal terkait membenarkan fakta adanya bencana alam yang terjadi di daerah tersebut tidak dijadikan sebagai pembenaran.

Dalam memeriksa hasil keuangan, auditor juga harus memeriksa kebenaran perhitungan dan ketepatan waktu kontribusi terhadap anggaran pajak penghasilan, kebenaran pembagian keuntungan antar pendiri, dan kebenaran pembentukan dana khusus. Selain memeriksa akrual dan pembayaran pajak penghasilan, kepatuhan terhadap tenggat waktu akrual dan pembayarannya juga diperiksa. Hal utama dalam pekerjaan auditor adalah menentukan keandalan perhitungan dasar pengenaan pajak, memastikan kebenaran perhitungan pajak penghasilan dan biaya-biaya yang timbul dari laba setelah pajak dan pembayaran wajib.

Pasal 313 Kode Pajak Federasi Rusia mengatur sistem pengorganisasian akuntansi pajak sebagai berikut: penggunaan data dari register akuntansi dengan kebetulan yang lengkap antara data akuntansi dan akuntansi pajak); pengenalan register akuntansi tambahan (jika register berisi informasi yang tidak cukup untuk mengisi deklarasi); memelihara register akuntansi pajak yang independen. Sebagian besar organisasi menggunakan opsi kedua, jika memungkinkan, mendekatkan akuntansi dan akuntansi pajak, dan jika hal ini tidak memungkinkan, mereka memperkenalkan akun analitis terpisah dan menggunakan rincian tambahan dalam register akuntansi. Auditor harus mengevaluasi efektivitas organisasi akuntansi pajak tersebut.

Dalam memberikan opini atas laporan keuangan, auditor harus memperoleh dan mengevaluasi bukti mengenai aspek kualitatif seperti keberadaan, kelengkapan, pengukuran dan pengukuran, klasifikasi, penyajian dan pengungkapan.

Tabel 1 - Penilaian informasi aspek kualitatif pelaporan

|

Aspek kualitatif pelaporan |

Evaluasi informasi |

|

Adanya |

Beban pajak penghasilan dan kewajiban pajak terhadap anggaran yang tercermin dalam laporan keuangan sebenarnya ada dan berhubungan dengan periode pelaporan yang diaudit |

|

Beban pajak penghasilan dan kewajiban pajak terhadap anggaran tercermin dalam laporan keuangan secara lengkap |

|

|

Penilaian (pengukuran) |

Beban pajak penghasilan dan kewajiban pajak terhadap anggaran yang tercantum dalam laporan keuangan dihitung dengan benar dan benar-benar mencerminkan hasil kegiatan organisasi. |

|

Klasifikasi |

Kewajiban pajak organisasi dialokasikan dengan benar ke kewajiban lancar dan ditangguhkan |

|

Presentasi dan pengungkapan |

Kewajiban pembayaran dan pengembalian pajak, serta beban pajak penghasilan, diklasifikasikan dengan benar dan diungkapkan dalam laporan keuangan dengan cukup rinci. |

Auditor harus mempelajari dokumen utama dan register akuntansi pajak analitis, pelaporan, lampiran pengembalian pajak, keandalan akuntansi dan laba kena pajak, penerapan tarif dan manfaat yang benar, dan keakuratan penyesuaian laba akuntansi untuk tujuan perpajakan. Perlu diperhatikan bahwa data akuntansi perpajakan harus mencerminkan tata cara pembentukan jumlah penghasilan dan pengeluaran, tata cara penghitungan bagian pengeluaran yang diperhitungkan untuk keperluan perpajakan pada masa (pelaporan) pajak berjalan, besarnya. saldo biaya (kerugian) yang harus dikeluarkan pada masa-masa pajak berikutnya, tata cara pembentukan jumlah cadangan yang dibuat, serta jumlah utang pelunasan dengan anggaran pajak penghasilan.

Tabel 2 - Sumber untuk menghasilkan informasi pelaporan pajak penghasilan

|

Indikator pelaporan |

Formulir pelaporan |

Sumber informasi |

|

Keuntungan dihitung menurut aturan akuntansi |

Laporan keuntungan dan kerugian |

Register akuntansi |

|

Keuntungan dihitung menurut peraturan perundang-undangan perpajakan |

Register akuntansi pajak |

|

|

Beban pajak penghasilan saat ini |

Laporan keuntungan dan kerugian. |

Register akuntansi dan pajak |

|

Kewajiban saat ini atau aset pajak penghasilan |

Laporan keuntungan dan kerugian |

Register akuntansi |

|

Kewajiban atau aset pajak tangguhan |

Laporan keuntungan dan kerugian |

Register akuntansi |

Pada audit tahap pertama, perlu dilakukan evaluasi sistem pengendalian internal organisasi yang diaudit.

Tabel 3 - Daftar pertanyaan untuk menilai sistem pengendalian internal perhitungan pajak penghasilan

|

Nama tes (pertanyaan) |

Temuan Auditor |

||

|

Apakah perusahaan mempunyai peraturan perundang-undangan mengenai penghitungan dan pembayaran pajak penghasilan? |

Kebutuhan perusahaan memperoleh peraturan perundang-undangan tentang penghitungan dan pembayaran pajak penghasilan |

||

|

Apakah perusahaan memiliki pegawai yang bertanggung jawab atas kebenaran penghitungan dan pembayaran pajak? |

Penting untuk membuat proposal yang tepat untuk perubahan tabel kepegawaian dan uraian tugas perusahaan |

||

|

Apakah ketua mengontrol kebenaran akuntan perhitungan pajak |

Penting untuk mengetahui siapa yang dipercayakan untuk mengendalikan |

||

|

Apakah sistem akuntansi telah dikembangkan? kebijakan untuk tujuan perpajakan |

Periksa ketersediaan pesanan kebijakan akuntansi untuk keperluan perpajakan. |

||

|

Apakah metode penentuan pendapatan dari penjualan barang, produk, pekerjaan, jasa tercermin dalam kebijakan akuntansi untuk tujuan perpajakan? Apakah pendapatan diakui pada periode pelaporan (pajak) di mana pendapatan tersebut terjadi, terlepas dari penerimaan dana yang sebenarnya (metode akrual) |

Penting untuk memeriksa definisi pendapatan untuk tujuan perpajakan sesuai dengan ayat 1 Seni. 271 NKRF |

||

|

Apakah kebijakan akuntansi untuk keperluan perpajakan perusahaan menuliskan prosedur untuk memperkirakan persediaan sumber daya material, dihapuskan untuk produksi |

Penting untuk memeriksa prosedur aktual untuk menilai persediaan dan menghitung biaya aktual sumber daya material yang dihapuskan untuk produksi |

||

|

Apakah kebijakan akuntansi untuk tujuan perpajakan mencerminkan tata cara penghitungan penyusutan aset tidak berwujud? |

Penting untuk memeriksa urutan aktual amortisasi aset tidak berwujud |

||

|

Untuk tujuan perpajakan, apakah kebijakan akuntansi ditetapkan untuk menghitung penyusutan aset tetap? |

Penting untuk memeriksa urutan penyusutan aset tetap yang sebenarnya |

||

|

Apakah kebijakan akuntansi perusahaan mengatur pembentukan cadangan untuk pengeluaran dan pembayaran di masa depan, khususnya cadangan untuk pengeluaran di masa depan untuk pembayaran liburan, cadangan untuk pembayaran remunerasi tahunan untuk masa kerja, untuk perbaikan garansi dan layanan garansi? |

Penting untuk memeriksa prosedur sebenarnya untuk membuat cadangan untuk pengeluaran dan pembayaran di masa depan dan kepatuhannya terhadap Pasal 224 dan 267 Kode Pajak Federasi Rusia |

||

|

Apakah kebijakan akuntansi perusahaan mencerminkan metode akuntansi biaya perbaikan OS? |

Penting untuk memeriksa metode penghitungan biaya perbaikan OS yang sebenarnya dan kepatuhan terhadap Art. 260 NKRF |

||

|

Apakah perusahaan mempunyai perkiraan biaya hiburan untuk tahun tersebut? |

Penting untuk memeriksa prosedur sebenarnya untuk menentukan jumlah biaya hiburan |

||

|

Sudahkah perusahaan menetapkan peraturan dan ketentuan untuk biaya perjalanan dan hiburan, biaya iklan? |

Penting untuk memeriksa dan menyesuaikan jumlah sebenarnya sesuai dengan standar yang ditetapkan (Pasal 264 NKRF) |

||

|

Apakah ada batasan pembayaran santunan penggunaan mobil pribadi untuk perjalanan bisnis? |

Penting untuk memeriksa dan menyesuaikan jumlah sebenarnya sesuai dengan standar yang ditetapkan |

||

|

Apakah ada prosedur yang ditetapkan untuk menghapuskan kerugian akibat penurunan harga bahan mentah, bahan baku, produk jadi dan barang? |

Penting untuk memeriksa penghapusan kerugian yang sebenarnya |

||

|

Apakah nilai properti yang diterima secara cuma-cuma diperhitungkan untuk tujuan perpajakan? properti dari perusahaan lain |

Penting untuk mengevaluasi nilai properti yang diterima secara gratis dengan harga pasar |

||

|

Apakah prosedur akuntansi pajak untuk properti yang dapat disusutkan dan operasi dengan aset tetap telah ditentukan? |

Penting untuk menentukan jumlah kerugian dari penjualan properti yang dapat disusutkan dan jumlah bulan di mana jumlah kerugian tersebut harus dimasukkan dalam biaya non-operasional dan jumlah biaya yang dapat diatribusikan setiap bulan. |

||

|

Apakah daftar biaya langsung dan tata cara penilaian pekerjaan dalam penyelesaian, saldo produk jadi, dan barang yang dikirim telah ditentukan? |

Periksa distribusi aktual biaya langsung untuk saldo pekerjaan yang sedang berjalan, saldo produk jadi, barang yang dikirim sesuai dengan Pasal 319 Kode Pajak Federasi Rusia |

||

|

Apakah ada prosedur untuk menentukan biaya operasi perdagangan? |

Periksa apakah pengeluaran bulan ini dibagi menjadi langsung dan tidak langsung. Biaya langsung meliputi harga pembelian barang dan biaya pengiriman barang yang dibeli ke gudang pembeli barang. Semua sisa biaya yang terjadi pada bulan berjalan diakui sebagai beban tidak langsung dan mengurangi pendapatan penjualan bulan berjalan. Biaya langsung didistribusikan ke sisa barang di gudang dan ke barang yang dijual dengan persentase rata-rata |

||

|

Apakah kerugian tersebut diteruskan? |

Periksa ketersediaan dokumen yang mengkonfirmasi kerugian pada masa pajak sebelumnya. Pastikan jumlah kerugian yang ditransfer sesuai dengan dasar pengenaan pajak yang dihitung sesuai dengan Pasal 274 NKRF (klausul 2 Pasal 283 NKRF) |

||

|

Apakah pendapatan dan pengeluaran ditentukan berdasarkan dokumen utama dan dokumen akuntansi pajak? |

Periksa kepatuhan definisi pendapatan dengan Art. 249, 250 dan 251 Kode Pajak Federasi Rusia, biaya yang dikeluarkan Pasal 252.253-264, 270 Kode Pajak Federasi Rusia |

||

|

Apakah penghasilan yang diterima dalam bentuk natura diperhitungkan ketika menentukan dasar pengenaan pajak berdasarkan harga transaksi, dengan memperhatikan ketentuan Art. 40 Kode Pajak Federasi Rusia |

Periksa definisi pendapatan sebenarnya untuk tujuan perpajakan |

||

|

Apakah tarif pajak ditetapkan sebesar 20% |

Periksa penerapan tarif pajak yang sebenarnya, kepatuhan terhadap Art. 284 NKRF |

||

|

Apakah batas waktu pembayaran pajak terpenuhi? |

Periksa prosedur penghitungan pajak dan pembayaran di muka sesuai dengan Art. 286 Kode Pajak Federasi Rusia |

Saat mengaudit pajak penghasilan, disarankan untuk menggunakan dokumen peraturan, serta data dari dokumen utama, register akuntansi, dan pelaporan.

Dengan menjalankan program secara konsisten, auditor memeriksa:

- - kebenaran refleksi dalam akuntansi dan pelaporan keuntungan (kerugian) aktual dari penjualan produk (pekerjaan, jasa);

- - keandalan data akuntansi tentang biaya produksi dan penjualan produk (pekerjaan, jasa), kelengkapan dan kebenaran refleksi dalam akuntansi biaya aktual produksi dan penjualannya serta kepatuhan terhadap prosedur akuntansi biaya produksi produk jadi. ;

- - keandalan dan legalitas refleksi dalam laporan keuangan pendapatan dan beban lain-lain (non-operasional untuk tujuan perpajakan);

- - kebenaran perhitungan pajak penghasilan.

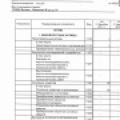

Tabel 4 - Uraian prosedur pemeriksaan yang digunakan dan hasilnya dalam pemeriksaan laba kena pajak

|

Daftar audit Prosedur |

Lingkup pemeriksaan |

Metode melakukan audit Prosedur |

hasil |

|

|

Menetapkan kebenaran refleksi dalam pelaporan aktual pendapatan dari penjualan produk utama (pekerjaan, jasa) |

F. Nomor 2 laporan tahunan, Buku Besar (saldo saat ini) pada pinjaman rekening. 90.1 untuk periode pelaporan |

Verifikasi data f. 2 dengan data Buku Besar (saldo saat ini) untuk rekening pinjaman 90.1 dan menentukan besarnya selisihnya. Hasil rekonsiliasi dituangkan dalam dokumen kerja |

Jumlah yang tercermin dalam Buku Besar (neraca saat ini) untuk akun pinjaman. 90.1, sesuai dengan jumlah yang diterima setelah dikurangi pendapatan menurut formulir pelaporan No. 2 dengan jumlah PPN dan cukai |

|

|

Memeriksa kebenaran pelaporan biaya produksi sebenarnya dari produk yang dijual |

F. Nomor 2 laporan tahunan, Buku Besar (saldo saat ini), dokumen utama, register akuntansi untuk rekening Debit. 90 untuk periode pelaporan |

Mereka menentukan dari kredit akun mana biaya-biaya dihapuskan ke debit akun-akun tempat biaya-biaya tersebut dibentuk, serta ketepatan waktu dan legalitas pencatatannya dalam register akuntansi dan pajak: jurnal pesanan, buku, laporan. rekonsiliasi tercermin dalam dokumen kerja |

Jumlah yang tercermin dalam register akuntansi sesuai dengan data dalam Formulir No. 2 tentang biaya aktual produksi produk yang dijual (pekerjaan, jasa) |

|

|

Perbedaan antara pendapatan dan pengeluaran |

Deklarasi ini sesuai dengan hasilnya diterima pada saat penghitungan ulang |

|||

|

Memeriksa kebenaran penetapan laba kena pajak dari penjualan produk utama (karya, jasa) |

F. Laporan Tahunan Nomor 2, Daftar Pajak, SPT PPh (Lembar 02) |

Memantau kebenaran penetapan besarnya keuntungan menurut register pajak dan lembar 02 dengan lampiran SPT |

Tidak ada penyesuaian keuntungan ke atas dengan jumlah kelebihan biaya aktual yang termasuk dalam biaya produk (pekerjaan, jasa) di atas biaya hiburan yang ditetapkan oleh standar |

|

|

Memeriksa kebenaran penentuan keuntungan dari penjualan lainnya |

Formulir No. 2 laporan tahunan, Buku Besar, (neraca berjalan), akta likuidasi aktiva tetap, akta penerimaan dan pemindahtanganan aktiva tetap, PKO, dokumen utama lainnya, laporan bank dan register akuntansi pada akun 91 untuk periode pelaporan |

Data yang tercantum dalam Formulir No. 2 pada item “Penghasilan Lain-lain” dan “Beban Lain-lain” diverifikasi dengan data yang tercantum dalam akun. 91. Menyesuaikan data penghasilan dengan besaran PPN dan kewajiban sejenis lainnya pembayaran |

Data tercermin dalam f. No 2, sesuai dengan hasil yang diperoleh pada akun 91 dengan penyesuaian yang sesuai dengan jumlah PPN dan pembayaran wajib lainnya |

|

|

Memeriksa kebenaran pelaporan laba (rugi) dari operasi lainnya |

F. No. 2 laporan tahunan, General Ledger (bisa dinegosiasikan neraca) dan dokumen utama yang menjadi dasar pembuatan entri akuntansi untuk debit dan kredit akun 91 |

Data pada Formulir No. 2 pada item “Penghasilan Lain-lain” dan “Beban Lain-lain” dicocokkan dengan data pada Buku Besar pada Akun 91. Jika terjadi perbedaan, maka ditentukan besarnya pajak penghasilan tersembunyi. Hasil rekonsiliasi dituangkan dalam dokumen kerja |

Data yang tercermin pada Formulir No. 2 sesuai dengan data pada Buku Besar untuk kredit dan debit rekening 91 |

|

|

Memeriksa kebenaran pengecualian jenis penghasilan tertentu dari penghasilan kena pajak sesuai dengan peraturan perundang-undangan |

Pendapatan yang ditargetkan, pembiayaan yang ditargetkan, penanaman modal dalam bentuk perbaikan yang tidak terpisahkan terhadap properti sewaan yang dilakukan oleh penyewa |

Rekonsiliasi data dari register akuntansi dan pajak |

Pendapatan dalam akuntansi sesuai dengan pendapatan dalam register akuntansi pajak |

|

|

Memeriksa kebenaran perhitungan pajak penghasilan |

SPT pajak penghasilan |

Keakuratan perhitungan yang diberikan oleh organisasi diverifikasi dengan perhitungan yang diperoleh dari hasil audit. Hasil rekonsiliasi dituangkan dalam dokumen kerja |

Data deklarasi sesuai dengan hasil rekonsiliasi |

Verifikasi dokumen utama dan entri dalam register akuntansi dilakukan dengan metode berkelanjutan, di mana semua dokumen dan entri dalam register akuntansi diperiksa. Dengan metode sampling, sebagian dokumen primer diperiksa pada setiap bulan periode audit. Metode pemeriksaan transaksi individu ditentukan oleh auditor yang melakukan pemeriksaan secara independen.

Keandalan transaksi keuangan dan ekonomi ditentukan melalui verifikasi dokumen formal dan aritmatika atau menggunakan teknik pengendalian dokumenter khusus.

Selama pemeriksaan formal, kebenaran pengisian semua rincian dokumen ditentukan; adanya koreksi, penghapusan, penambahan teks dan angka yang tidak ditentukan; keaslian tanda tangan pejabat dan penanggung jawab keuangan. Pemeriksaan aritmatika menentukan kebenaran perhitungan dalam dokumen.

Keandalan transaksi bisnis yang tercermin dalam dokumen utama, jika perlu, dapat ditentukan dengan melakukan pemeriksaan balik di perusahaan-perusahaan yang mempunyai hubungan ekonomi dengan perusahaan yang diperiksa.

Berdasarkan dokumen utama, register akuntansi, dan data pelaporan, auditor, ketika menentukan pendapatan sebenarnya dari penjualan produk utama, memeriksa dengan urutan sebagai berikut:

- 1. Rekonsiliasi data yang tercermin dalam formulir pelaporan No. 2 berdasarkan artikel “Pendapatan dari penjualan produk (pekerjaan, jasa”) dengan data dalam Buku Besar di kredit akun 90.1. Jumlah total selisihnya harus sama dengan jumlah pajak pertambahan nilai, serta jumlah pajak cukai, dalam hal terjadi perbedaan antara jumlah yang tercermin dalam Buku Besar di kredit akun 90.1 dan jumlah yang diterima setelah dikurangi pendapatan dengan jumlah PPN dan pajak cukai menurut formulir pelaporan No. 2, auditor wajib mengidentifikasi penyebab perbedaan tersebut dan mencerminkannya dalam dokumentasi kerja.

- 2. Merekonsiliasi data dalam Buku Besar dengan data jurnal pemesanan No. 11 (saat memelihara bentuk akuntansi pesanan jurnal) atau dengan register akuntansi yang mencerminkan jumlah penjualan produk jadi (saat memelihara bentuk akuntansi peringatan ) di kredit akun 90.1. Setelah merekonsiliasi data pelaporan dan data yang tercermin dalam register akuntansi, auditor melanjutkan untuk memverifikasi kebenaran pelaksanaan transaksi pembayaran dan pengiriman produk jadi (pekerjaan, jasa).

Salah satu jenis verifikasi utama adalah perbandingan jumlah yang tercermin dalam kredit akun 90.1 dalam dokumen penyelesaian yang diserahkan kepada pelanggan dan jumlah yang tercermin dalam catatan akuntansi di debit akun 62 “Penyelesaian dengan pembeli dan pelanggan”.

Dalam melakukan audit, auditor harus memperhatikan aturan pencatatan transaksi dalam akuntansi dan persyaratan peraturan perundang-undangan perpajakan. Pendapatan dan beban aktivitas biasa yang diperoleh dari data akuntansi disesuaikan sesuai dengan persyaratan Bab. 25 Kode Pajak Federasi Rusia.

Saat melakukan pekerjaan berdasarkan kontrak yang menggunakan material pelanggan, pelepasan material ke kontraktor dari pelanggan tidak dianggap sebagai penjualan.

Kontrak tersebut memenuhi syarat sebagai kontrak pengolahan bahan mentah yang dipasok oleh pelanggan, yaitu bahan mentah yang diterima oleh kontraktor tanpa pembayaran dan bukan miliknya. Kontraktor akan memperhitungkan bahan baku pada akun off-balance sheet 003 “Bahan diterima untuk diproses” dan pada akun 90.1, bagi pelanggan nilainya tidak akan tercermin dan tidak akan dimasukkan dalam dasar pengenaan pajak.

Dalam hal jumlah tercermin dalam debit akun 90.2 tanpa adanya perputaran kredit, auditor harus menentukan jumlah biaya tidak langsung dan memastikan bahwa untuk tujuan perpajakan hanya biaya tidak langsung yang diakui dan tidak ada pendapatan yang disembunyikan dari perpajakan.

Auditor perlu memperhatikan refleksi dalam akuntansi dan perpajakan atas properti yang diterima secara cuma-cuma. Sesuai dengan paragraf 8 Seni. 250 dari Kode Pajak Federasi Rusia, laba kena pajak suatu perusahaan meningkat sebesar biaya aset tetap yang diterima secara cuma-cuma. Oleh karena itu, pada saat penerimaan aktiva tetap, jumlah biaya tersebut harus diakui sebagai pendapatan. Namun sesuai dengan pasal 8 PBU 9/99, nilai harta yang diterima secara cuma-cuma diperhitungkan sebagai bagian dari pendapatan lain-lain. Mula-mula harga perolehan aktiva tetap yang diterima secara cuma-cuma dicatat pada debet akun 98 “Pendapatan ditangguhkan”, kemudian dihapuskan setiap bulan dari akun 98 ke kredit akun 91.1. Untuk menghindari pajak berganda, laba kena pajak harus dikurangi sebesar jumlah penghasilan yang didebet setiap bulan dari rekening 98 ke kredit rekening 91.1.

Anda juga harus memeriksa bagaimana sebuah organisasi yang membayar pajak tunggal atas pendapatan yang diperhitungkan untuk salah satu aktivitasnya mendistribusikan biaya bisnis umum dan produksi umum. Pendapatan tersebut harus didistribusikan secara proporsional dengan pendapatan yang diterima dari setiap kegiatan.

Sesuai dengan pasal 21, pajak penghasilan kini diakui sebagai pajak penghasilan untuk tujuan perpajakan, ditentukan berdasarkan jumlah beban bersyarat (conditional income), disesuaikan dengan jumlah liabilitas (aset) pajak tetap, kenaikan atau penurunan tangguhan. aset pajak dan liabilitas pajak tangguhan periode pelaporan.

Apabila tidak terdapat perbedaan permanen, perbedaan temporer yang dapat dikurangkan, dan perbedaan temporer kena pajak yang menimbulkan liabilitas (aset) pajak tetap, aset pajak tangguhan, dan liabilitas pajak tangguhan, maka beban pajak penghasilan kontinjensi akan sama dengan pajak penghasilan kini.

Atas perintah Menteri Keuangan Rusia tanggal 22 Juli 2003 No. 67n, bentuk laporan keuangan telah disetujui. Untuk memenuhi persyaratan PBU 18/02, garis khusus telah dimasukkan ke dalam Formulir No. 2 untuk mencerminkan aset dan kewajiban perpajakan. Formulir Nomor 2 tidak menggunakan kewajiban pajak tetap dan jumlah beban (penghasilan) pajak penghasilan bersyarat, meskipun tercermin dalam akun 99 “Laba dan rugi” dan, bersama-sama dengan aset dan kewajiban pajak tangguhan, ikut serta dalam penghitungan penghasilan. pajak. Jumlah beban pajak penghasilan dibentuk dalam laporan laba rugi sebagai sekumpulan jumlah yang tercermin dalam item “Aset pajak tangguhan”, “Kewajiban pajak tangguhan” dan “Pajak penghasilan kini”. Pengungkapan indikator-indikator tersebut dalam formulir No. 2 diatur dalam pasal 24 PBU 18/02.

Pada Formulir No. 2, beban pajak penghasilan terdiri dari pajak penghasilan kini, aset dan kewajiban pajak tangguhan. Rumus untuk menentukan laba bersih mungkin terlihat seperti ini:

PE = BPDN + ONA - ONO - TNP,

dimana PE adalah laba bersih;

BPDN - laba (rugi) akuntansi sebelum pajak;

OTA - aset pajak tangguhan;

IT - kewajiban pajak tangguhan;

TNP - pajak penghasilan saat ini.

Besarnya biaya-biaya bersyarat serta kewajiban dan harta pajak tetap dimasukkan dalam perhitungan laba (rugi) bersih perusahaan, meskipun tidak termasuk dalam Formulir No. 2. Indikator-indikator ini termasuk dalam pajak penghasilan kini.

Saat memeriksa kebenaran pengisian laporan, jumlah baris “Laba (rugi) bersih” periode pelaporan harus sesuai dengan saldo akun 99 pada akhir periode pelaporan.

PBU 18/02 menyatakan bahwa pajak penghasilan kini sama dengan beban bersyarat (conditional income), ditambah dengan kewajiban pajak tetap dan harta pajak tangguhan serta dikurangi dengan harta pajak tetap dan kewajiban pajak tangguhan:

TNP = UR + PNO - PNA + DIA - ITU.

Jika kita melakukan transformasi dalam rumus ini, kita mendapatkan:

UR + PNO - PNA = TNP - DIA + IT.

Dari persamaan tersebut dapat disimpulkan bahwa jika kita mengambil beban bersyarat dan kewajiban (aset) pajak tetap sebagai unsur beban pajak penghasilan, maka jumlah laba bersihnya akan sama dengan jika kita mengambil pajak penghasilan kini sebagai unsurnya. , aset pajak tangguhan dan kewajiban. Dengan demikian, terpenuhinya persyaratan paragraf 24 PBU 18/02 yang menyatakan bahwa kewajiban pajak tetap, harta pajak tangguhan, kewajiban pajak tangguhan, dan pajak penghasilan kini harus tercermin dalam laporan laba rugi. Hal ini juga sesuai dengan persyaratan standar pelaporan keuangan internasional. Pengguna laporan keuangan seharusnya tidak melihat pajak bersyarat, tetapi jumlah sebenarnya dari pajak penghasilan, aset tangguhan, dan kewajiban pajak yang timbul bagi organisasi.

Bidang terpenting dari pemeriksaan pajak penghasilan adalah verifikasi pengeluaran. Pemeriksaan pajak penghasilan yang efektif dan berkualitas tinggi hanya mungkin dilakukan jika bukti pemeriksaan yang dikumpulkan memungkinkan kami untuk menyatakan pendapat dengan tingkat keyakinan yang tinggi atas kebenaran perhitungan dan penerimaan biaya untuk keperluan perpajakan secara tepat waktu. Tujuan pemeriksaan pajak atas pengeluaran adalah untuk memeriksa kesesuaian tata cara akuntansi pengeluaran yang diterapkan dengan persyaratan peraturan perundang-undangan perpajakan.

Pengeluaran harus diverifikasi dalam konteks kelompok pengeluaran dan objek akuntansi, dengan pengenalan yang mana verifikasi pembentukan pengeluaran harus dimulai. Pemeriksaan pajak atas pengeluaran harus mencakup tiga tahap: memeriksa keabsahan timbulnya biaya ke dalam pengeluaran, memeriksa keabsahan dan bukti dokumenter pengeluaran, memeriksa ketepatan waktu dalam menghubungkan jumlah dengan pengeluaran pada periode pelaporan (pajak).

Pada tahap pertama, perlu ditentukan kesesuaian biaya yang diterima untuk akuntansi perpajakan dengan daftar biaya yang diakui sebagai beban untuk keperluan pajak penghasilan.

Bab. 25 Kode Pajak Federasi Rusia mengatur daftar pengeluaran terbuka, yang disebabkan oleh ketidakmungkinan menyediakan semua pengeluaran. Pada saat yang sama Seni. 270 Kode Pajak Federasi Rusia memberikan daftar pengeluaran yang tidak diperhitungkan untuk tujuan perpajakan. Tahap pertama pemeriksaan pajak atas pengeluaran harus ditujukan untuk menetapkan fakta adanya pengeluaran tersebut dan mengecualikannya untuk keperluan penghitungan pajak penghasilan badan.

Tahap kedua terkait dengan pemeriksaan kepatuhan terhadap persyaratan yang ditetapkan oleh Art. 252 Kode Pajak Federasi Rusia dan wajib untuk mengakui biaya sebagai beban. Sesuai dengan persyaratan pasal ini, pengeluaran harus dibenarkan (justified economically), didokumentasikan dan dikeluarkan untuk melaksanakan kegiatan yang bertujuan menghasilkan pendapatan. Pembenaran ekonomi adalah poin mendasar untuk menilai legalitas pengaitan biaya dengan biaya yang mengurangi dasar kena pajak untuk pajak penghasilan.

Komponen penting dari pemeriksaan pajak penghasilan adalah memeriksa bukti dokumenter tentang biaya yang dikeluarkan. Beban yang tidak didokumentasikan dalam dokumen utama tidak dapat diakui untuk tujuan perpajakan laba.

Kurangnya dokumentasi utama untuk penerimaan bahan atau barang dan pemindahannya untuk penggunaan lebih lanjut dapat menjadi alasan penolakan untuk mengakui beban.

Tidak adanya dokumen mengancam sanksi atas pelanggaran berat terhadap aturan akuntansi pendapatan, pengeluaran, dan barang kena pajak (Pasal 120 Kode Pajak Federasi Rusia): denda untuk satu pelanggaran adalah 5.000 rubel, untuk pelanggaran berulang - 15.000 rubel. Jika kurangnya dokumen utama menyebabkan terlalu rendahnya basis pajak, dendanya adalah 10% dari jumlah pajak yang belum dibayar, tetapi tidak kurang dari 15.000 rubel. Oleh karena itu, auditor perlu mencermati dokumen akuntansi utama yang tidak hanya harus tersedia, tetapi juga diisi dengan benar. Dokumen tersebut harus mempunyai tanda tangan orang yang berwenang yang tidak berbeda dengan tanda tangan orang yang sama pada dokumen organisasi lainnya, stempel yang jelas, jika diperlukan kehadirannya. Dokumen tersebut tidak boleh mengandung penghapusan, harus mencantumkan nomor dan tanggal pembuatannya. Seorang akuntan harus memperhatikan desain dokumen internalnya dan pengendalian dokumen utama yang diterima dari rekanan.

Sampai pengeluaran didokumentasikan, pengeluaran tersebut bukanlah pengeluaran untuk tujuan perpajakan. Dokumen diperlukan untuk mengkonfirmasi fakta biaya yang dikeluarkan, yang merupakan syarat untuk dimasukkan dalam biaya pajak. Tujuan utama dari persyaratan bukti dokumenter adalah pengendalian pajak. Dokumen primer diperlukan untuk memastikan bahwa pengeluaran tersebut nyata dan dasar pengenaan pajak dihitung dengan benar. Dan ini dimungkinkan jika dokumen tersedia bagi organisasi yang dapat menunjukkannya berdasarkan permintaan. Pengeluaran menjadi pengeluaran pada saat diterimanya dokumen yang mengkonfirmasikannya, oleh karena itu pengeluaran yang termasuk dalam Art. 272 Kode Pajak Federasi Rusia menetapkan momen pengakuan sebagai tanggal penandatanganan dokumen utama, tidak dapat dihapuskan pada saat organisasi itu sendiri belum memiliki dokumen tersebut. Seni. 313 Kode Pajak Federasi Rusia mewajibkan untuk menghitung basis pajak berdasarkan hasil setiap pelaporan dan periode pajak berdasarkan data akuntansi pajak dan menetapkan bahwa akuntansi pajak itu sendiri adalah “suatu sistem untuk merangkum informasi untuk menentukan basis pajak untuk suatu pajak berdasarkan data dari dokumen primer…”. Oleh karena itu, dasar pengenaan pajak pada akhir periode harus dihitung berdasarkan data dari dokumen-dokumen utama yang tersedia pada saat perhitungan.

Kode Pajak Federasi Rusia tidak menetapkan daftar dokumen yang harus dibuat saat melakukan transaksi pengeluaran, tidak memuat persyaratan khusus untuk penyelesaiannya. Dalam paragraf 1 Seni. 252 Kode Pajak Federasi Rusia, mulai 1 Januari 2006, menetapkan bahwa dalam akuntansi pajak, biaya dapat dimasukkan dalam perhitungan pajak jika ada dokumen yang secara tidak langsung mengkonfirmasikannya. Misalnya, jika tidak ada dokumen yang diterima dari pihak lawan, maka dokumen sepihak dapat dianggap sebagai dokumen yang dibuat sesuai dengan undang-undang Rusia. Tidak juga di Bab 25 Kode Pajak Federasi Rusia dan Undang-Undang “Tentang Akuntansi” tidak menyatakan bahwa pembelian barang, pekerjaan atau jasa hanya dapat dikonfirmasi dengan dokumen bilateral. Undang-undang sama sekali tidak membatasi jangkauan dokumen yang dapat digunakan untuk mengkonfirmasi transaksi bisnis, tetapi hanya mengedepankan persyaratan daftar rincian dan formulir. Itu harus disetujui oleh badan statistik atau kebijakan akuntansi organisasi. Kemungkinan membuat tindakan sepihak juga diakui oleh KUH Perdata Federasi Rusia, yang secara langsung menunjukkannya dalam Art. 753 (berbicara tentang kontrak konstruksi).

Dokumen sepihak dapat dikenali oleh auditor apabila dokumen tersebut diterima pada masa pajak berikutnya dan tanggal penandatanganan dokumen tersebut tidak sesuai dengan waktu transaksi. Misalnya, para pihak menandatangani sertifikat penerimaan pekerjaan yang dilakukan untuk organisasi pada bulan Desember 2008 hanya pada bulan Maret 2009. Otoritas pajak dapat menolak untuk menganggapnya sebagai dokumen yang dibuat sesuai dengan undang-undang Rusia, yang mengharuskan pembuatan dokumen utama pada saat transaksi, dan jika hal ini tidak memungkinkan, maka segera setelah selesai (klausul 4, pasal 9). Undang-Undang “Tentang Akuntansi”). Oleh karena itu, perbuatan itu hanya dapat berfungsi sebagai penegasan biaya secara tidak langsung, dan dokumen utamanya adalah dokumen sepihak yang dibuat berdasarkan hasil penerimaan sebenarnya hasil pekerjaan pada bulan Desember 2008.

Sampai biaya-biaya tersebut didokumentasikan, biaya-biaya tersebut bukan merupakan biaya untuk tujuan pajak penghasilan. Undang-undang “Tentang Akuntansi” membebaskan organisasi dari kewajiban untuk menggunakan bentuk dokumen utama yang terpadu dan memungkinkan mereka mengembangkan bentuk dokumen utama secara mandiri.

Otoritas pajak berhak meminta data perpajakan dan akuntansi dari wajib pajak (surat Kementerian Keuangan Rusia tertanggal 4 Desember 2007 No. 03-02-07/1-468). Surat tersebut menyatakan bahwa akuntansi pajak dibentuk berdasarkan dokumen akuntansi utama dan informasi yang tercermin dalam register akuntansi. Oleh karena itu, untuk memeriksa kebenaran penghitungan, kelengkapan dan ketepatan waktu pembayaran pajak, tidak hanya diperlukan pajak, tetapi juga data pembukuan dan pembukuan. Auditor juga harus memperhatikan hal ini.

Pemeriksaan pajak penghasilan adalah proses yang rumit dan panjang. Auditor terus berupaya untuk mengurangi waktu audit sebanyak mungkin tanpa mengurangi kualitasnya atau meningkatkan risiko audit. Salah satu cara paling efektif untuk memecahkan masalah tersebut adalah dengan mengembangkan prosedur berupa standar perusahaan audit internal.

Di negara kita, metode pengendalian ini merupakan hal yang relatif baru, namun berkembang pesat.

Pembaca yang budiman! Artikel tersebut membahas tentang cara-cara umum untuk menyelesaikan masalah hukum, tetapi setiap kasus bersifat individual. Jika Anda ingin tahu caranya selesaikan masalah Anda dengan tepat- hubungi konsultan:

APLIKASI DAN PANGGILAN DITERIMA 24/7 dan 7 hari seminggu.

Ini cepat dan GRATIS!

Dalam artikel ini kita akan berbicara tentang audit pajak penghasilan, fitur-fiturnya, maksud dan tujuan yang dipecahkannya, dan kami akan menyajikan metode dan tahapan utama dari jenis pengendalian ini.

Informasi Umum:

Laba merupakan hasil kegiatan suatu perusahaan yang dikenakan pajak khusus.

Pembayaran ini ditransfer ke anggaran lokal dan federal oleh semua organisasi yang berlokasi di Rusia.

Pemeriksaan pajak penghasilan adalah prosedur yang sangat bertanggung jawab. Memang, berkat pembayaran ini, bagian terbesar dari pendapatan anggaran daerah terbentuk.

Auditor memeriksa:

- kebenaran pembentukan dasar pengenaan pajak ini;

- pembenaran penggunaan manfaat;

- mengontrol status pembayaran anggaran;

- menganalisis metode akuntansi;

- melakukan pemeriksaan atas kebenaran penghitungan pajak;

- mengendalikan penyusunan laporan untuk kantor pajak.

Kegiatan perusahaan audit diatur (sebagaimana diubah pada tanggal 4 Maret 2014) “Tentang Kegiatan Audit”.

Sasaran

Tujuan pemeriksaan pajak penghasilan adalah untuk memastikan kebenaran perhitungan pembayaran ke anggaran, ketepatan waktu pembayaran, kelengkapan jumlah, dan kesesuaian dengan standar peraturan perundang-undangan yang berlaku.

Jika kita mempertimbangkan proses audit berdasarkan aspek kualitatif:

Tugas

Auditor harus menganalisis:

- penetapan tarif pajak dan dasar pengenaan pajak yang benar;

- prosedur untuk memelihara akuntansi analitis dan sintetik dari penyelesaian pembayaran ini;

- menilai kebenaran penghitungan dasar pengenaan pajak sesuai dengan norma yang ditetapkan undang-undang;

- refleksi jumlah pajak tangguhan dalam laporan keuangan;

- transfer pembayaran tepat waktu ke anggaran.

Tergantung pada karakteristik kegiatan perusahaan, tugas audit dapat diperluas dan ditambah dengan item lain.

Legalitas

Pemeriksaan pajak penghasilan diatur dengan peraturan perundang-undangan yang berlaku saat ini, yaitu undang-undang 30 Desember 2008 307-FZ.

Badan eksekutif federal yang berwenang - Kementerian Keuangan Federasi Rusia - bertindak sebagai pengatur aktivitas auditor.

Struktur pemerintah inilah yang mengembangkan dan mengadopsi peraturan, standar, menetapkan prosedur sistem sertifikasi, dan memantau kepatuhan auditor terhadap hukum.

Selain itu, dalam melaksanakan tugasnya, auditor berpedoman pada peraturan.

Aspek saat memeriksa

Pemeriksaan penghitungan pajak penghasilan meliputi pemeriksaan dokumen pokok perusahaan:

- , neraca, dokumentasi utama, yang mengkonfirmasi pendapatan dan pengeluaran perusahaan.

Selain item-item yang terdaftar, auditor menganalisis register akuntansi untuk akun No. 68, sub-akun “Perhitungan pajak penghasilan.”

Metodologi audit perusahaan:

Semua pekerjaan perusahaan audit yang berkaitan dengan pajak penghasilan dibagi menjadi tiga tahap besar. Mengetahui fitur masing-masing, departemen akuntansi dapat dengan hati-hati mempersiapkan dan memverifikasi secara mandiri dokumen yang harus diverifikasi.

Jadi, urutan kerjanya adalah sebagai berikut:

- Tahap perkenalan.

- Panggung utama.

- Tahap terakhir.

Di masing-masingnya, para ahli menggunakan metode tertentu yang membantu mencapai solusi atas semua masalah pemeriksaan pajak penghasilan. Mari kita lihat masing-masing secara detail.

Tahap perkenalan

Ini adalah tahap pertama dimulainya audit. Setelah selesai, spesialis harus mengidentifikasi tingkat kepatuhan terhadap undang-undang saat ini tentang prosedur perpajakan yang digunakan oleh perusahaan, dan mengidentifikasi tingkat potensi pelanggaran perpajakan.

Tahap sosialisasi meliputi prosedur sebagai berikut:

- penilaian sistem perpajakan dan akuntansi;

- analisis risiko audit;

- penganggaran tingkat materialitas;

- kajian tentang faktor-faktor utama yang mempengaruhi indikator perpajakan;

- mempelajari tugas dan wewenang pegawai yang terlibat dalam penghitungan dan pembayaran pajak penghasilan;

- penilaian organisasi aliran dokumen yang diadopsi di perusahaan.

Ini adalah rencana audit pada tahap pertama - pendahuluan, yaitu auditor mengembangkan strategi dan taktik, menentukan ruang lingkup pekerjaan yang akan datang.

Spesialis mengumpulkan dan mempelajari informasi tentang kegiatan perusahaan yang diaudit dan menentukan bidang pengendalian yang paling penting.

Auditor menganalisis transaksi tidak biasa yang terjadi selama periode audit. Misalnya perubahan cara penghitungan pajak, munculnya layanan baru dalam organisasi.

Panggung utama

Namanya menunjukkan bahwa ini adalah periode audit yang paling penting.

Pada tahap ini, auditor terlibat dalam studi mendalam dan pengendalian bidang-bidang akuntansi pajak di mana ditemukan masalah, inkonsistensi dan ketidakakuratan, yaitu kekurangan diidentifikasi dengan mempertimbangkan tingkat materialitas.

Jadi, spesialis menyelesaikan tugas-tugas berikut:

- memeriksa pelaporan pajak perusahaan;

- analisis kebenaran penetapan dasar pengenaan pajak;

- menyusun perkiraan konsekuensi pajak bagi perusahaan (prosedur ini dilakukan jika penggunaan standar undang-undang perpajakan yang salah diidentifikasi).

Mari kita membahas secara rinci jenis-jenis pelanggaran yang dapat dideteksi oleh seorang spesialis selama pemeriksaan pajak penghasilan.

Kesalahan utamanya adalah:

- kesalahan pembentukan dasar yang dikenakan pajak;

- pencantuman biaya-biaya yang tidak dapat dibenarkan secara ekonomi;

- pelanggaran prosedur pemeliharaan metode akuntansi yang dianut dalam organisasi;

- penggunaan manfaat yang salah;

- kesalahan dalam menghitung pengurangan pajak;

- kurangnya sistem internal yang melakukan kontrol atas penghitungan pajak penghasilan;

- kesalahan dalam perhitungan matematis (kesalahan aritmatika).

Jelas bahwa tahapan ini adalah yang terpanjang dan terpenting.

Auditor dituntut untuk memiliki pengetahuan tentang peraturan perpajakan, kemampuan menganalisis berbagai transaksi bisnis, dan melihat dokumen “secara menyeluruh”.

Foto: deskripsi prosedur audit (contoh)

Tahap terakhir

Poin terakhir yang termasuk dalam program audit adalah tahap akhir pekerjaan auditor.

Pemeriksaan akan segera berakhir, ahli meresmikan hasil pemeriksaan pajak penghasilan. Auditor menyusun paket dokumen dan mentransfer hasilnya ke manajemen organisasi.

Dalam kesimpulannya, beliau menunjukkan kesalahan dan pelanggaran yang teridentifikasi, memberikan kesimpulan umum tentang penghitungan pajak, memberikan rekomendasi dan saran.

Nuansa yang muncul:

Pemeriksaan pajak penghasilan adalah pekerjaan kompleks yang hanya boleh dilakukan oleh spesialis berkualifikasi tinggi.

Auditor harus memperhatikan nuansa berikut:

- Memperhitungkan dan menganalisis semua pendapatan dan pengeluaran, dengan memberikan perhatian khusus pada mereka yang bagiannya paling besar.

- Biasakan diri Anda dengan semua tindakan yang diterima dari Inspektorat Pajak untuk periode yang diperiksa.

- Periksa dengan cermat kebenaran definisi penghasilan kena pajak.

- Pastikan semua jumlah yang diperhitungkan saat menghitung pajak penghasilan sesuai dengan data akuntansi.

Seorang spesialis yang kompeten memiliki semua informasi yang berkaitan dengan pemeriksaan pajak penghasilan. Dia pasti akan memperhitungkan semua seluk-beluk dan nuansa mengenai prosedur ini.

Secara terpisah, perlu diperhatikan audit berdasarkan sistem pajak yang disederhanakan, yang meliputi:

- memeriksa akuntansi aset tetap;

- urutan perilaku;

- pengendalian pembentukan basis pajak;

- identifikasi pendapatan dan pengeluaran yang tidak diperhitungkan dalam perhitungan dasar pengenaan pajak;

- penghitungan dan pembayaran pajak penghasilan secara tepat waktu dan lengkap.

Contoh pada suatu organisasi (LLC)

Mari kita perhatikan contoh pelaksanaan pemeriksaan pajak penghasilan pada “Tim” perseroan terbatas. Organisasi ini didirikan pada tahun 1999.

Modal dasar adalah 10.000 rubel. Pendiri yang merupakan karyawan perusahaan ini berjumlah 4 orang, masing-masing mempunyai saham yang sama sebesar 25%.

Komanda LLC melakukan kegiatan yang berkaitan dengan penyediaan komponen peralatan komputer secara grosir dan eceran.

Eceran dilakukan melalui gerai eceran, grosir melalui bagian grosir. Ada 30 karyawan dalam organisasi.

Kegiatan utamanya adalah perdagangan besar yang pangsanya terhadap total penjualan sebesar 85% pada tahun 2013.

Pekerjaan Komanda LLC bersifat otomatis, ada situs web di Internet tempat organisasi mempromosikan produknya. Perusahaan ini aktif berkembang, menawarkan berbagai macam produk dan memperluas wilayahnya.

Perdagangan grosir Komanda LLC tunduk pada rezim perpajakan umum, perdagangan eceran dikenakan pembayaran pajak tunggal atas pendapatan yang diperhitungkan.

Spesialis yang ditunjuk untuk melakukan pemeriksaan pajak penghasilan pada awalnya mempelajari dan menganalisis indikator-indikator berikut:

- kebijakan akuntansi;

- metode dasar akuntansi dan akuntansi pajak;

- metode penyimpanan dokumentasi yang berkaitan dengan kegiatan perusahaan;

- tata cara dan ketepatan waktu pencatatan transaksi bisnis dalam register akuntansi;

- bidang akuntansi yang penting.

Selama audit, kepatuhan aktivitas Komanda LLC dengan undang-undang saat ini diperiksa.

Spesialis tidak mengidentifikasi pelanggaran apa pun. Auditor kemudian mempelajari secara spesifik pekerjaan dan sistem akuntansi yang dianut. Tahap selanjutnya adalah penentuan risiko intra-ekonomi.

Berdasarkan hasil pekerjaan tersebut, auditor menyimpulkan bahwa perusahaan tidak melakukan aktivitas berisiko, tidak melakukan operasi ekonomi luar negeri, melakukan perdagangan besar dan eceran, serta tidak memiliki cabang atau anak perusahaan.

Hasilnya adalah rendahnya tingkat risiko di lahan pertanian, yaitu sebesar 50%.

Namun, ketika menilai sistem pengendalian internal, spesialis memperhatikan bahwa Komanda LLC tidak memiliki kontrol apa pun.

Dengan mempertimbangkan penilaian sistem akuntansi dan pengendalian internal, auditor menilai risiko sebesar 80%. Indikator ini menunjukkan rendahnya sistem pengendalian internal yang belum memadai.

Spesialis menerima risiko audit masing-masing sebesar 5%, risiko tidak terdeteksinya adalah:

5% (50% * 80%) = 12,5%.

Indikator ini mengacu pada nilai yang rendah.

Kemudian auditor secara selektif memeriksa dokumen utama yang diberikan Komanda LLC kepada pelanggannya. Spesialis tidak mengidentifikasi kesalahan apa pun.

Bagian “Akuntansi Bahan” dan “Aset Tetap” juga berurutan. Tidak ada komentar. Perhitungan penyusutan dilakukan dengan benar. Semua tindakan rekonsiliasi dengan pemasok ditandatangani oleh kedua belah pihak.

Satu-satunya komentar yang dibuat auditor adalah mengenai pelanggaran dokumen OD 1 d (Lampiran No. 7).

Akibatnya timbul penyimpangan pada harga pokok penjualan dan biaya langsung organisasi perdagangan, yang terkait dengan perbedaan perpajakan dan akuntansi.

Tidak ditemukan pelanggaran terkait penghitungan dan pembayaran pajak penghasilan. Semua operasi dilakukan tepat waktu, deklarasi disampaikan secara elektronik. Pemeriksaan pembayaran pajak saat ini juga tidak menemukan adanya pelanggaran.

Sebagai kesimpulan, auditor menunjukkan bahwa kesalahan yang teridentifikasi tidak menyebabkan pernyataan yang terlalu rendah atas dasar pajak penghasilan, merekomendasikan pembentukan sistem pengendalian internal, dan memberikan nasihat umum tentang pemeliharaan catatan pajak dan akuntansi.

Kesalahan umum di tahun 2019

Cukup banyak isu kontroversial mengenai penghitungan dan pembayaran pajak penghasilan. Untuk menghindari kesalahpahaman, perlu untuk mematuhi undang-undang saat ini dan mematuhi standar dan persyaratan yang ditetapkan.

Pengetahuan tentang hukum akan membantu Anda menghindari kesalahan terkait pajak penghasilan.

Pemeriksaan pajak penghasilan bank

Audit organisasi perbankan adalah prosedur wajib tahunan.

Tujuan utamanya adalah untuk memantau keadaan kegiatan keuangan dan ekonomi lembaga perkreditan, memperoleh pendapat tentang likuiditas dan profitabilitas bank, dan menilai tingkat risiko operasi yang dilakukan.

Verifikasi tersebut dilakukan oleh auditor yang memiliki lisensi yang sesuai.

Kesimpulan yang diperoleh berdasarkan hasil pengendalian dipublikasikan bersamaan dengan laporan tahunan dan neraca.

Spesialis yang melakukan audit bank harus mengetahui secara spesifik kegiatan bank dan mampu menganalisis laporan keuangan, termasuk dokumen yang mencerminkan akrual dan pembayaran pajak penghasilan.

Audit bank dilakukan berdasarkan kontrak yang dibuat antara perusahaan audit dan manajemen lembaga kredit.

Dokumen ini mencerminkan kewajiban dan hak para pihak. Berdasarkan audit tersebut, para ahli mengembangkan rekomendasi untuk kepentingan para pendiri bank.

Audit pajak penghasilan memecahkan banyak masalah. Oleh karena itu, perusahaan disarankan untuk mengadakan kontrak dengan perusahaan audit independen.